Блог им. Kitten |Конференция на Nonfarm Payrolls

- 02 февраля 2024, 14:22

- |

Вчерашний блок вторичных отчетов по рынку труда США вышел слабее прогнозов, но ISM промышленности США сообщил о резком росте новых заказов.

ФРБ Атланты повысил прогноз по росту ВВП США в 1 квартале до 4,2%.

В результате рынки отмахнулись от страха рецессии в США на основании слишком длительного удержания ставок ФРС на хаях, ибо если экономический рост остается сильным, то ставки ФРС не так страшны, тем более, что ФРС в любом случае стоит на пороге выхода из цикла ужесточения политики и снижение ставок со сворачиванием QT является вопросом времени.

Сильные отчеты компаний после закрытия фонды привели к росту аппетита к риску.

Сегодня внимание участников рынка будет сфокусировано на отчете по рынку труда США за январь с публикацией в 16.30мск.

Нет понимания качества этого отчета, ибо основное количество рабочих мест дает сектор услуг, а ISM услуг США выйдет на следующей неделе.

Кроме этого, ожидается влияние плохой погоды на нонфарм, которое ранее в этом месяце привело к падению недельных заявок по безработице.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Kitten |Вывод по заседанию ФРС

- 01 февраля 2024, 02:35

- |

ФРС значительно изменила «руководство вперед», указания по ставкам теперь предполагают возможность их изменения «в любую сторону».

ФРС вынесла в сопроводительное заявление о том, что не планирует снижать ставку до тех пор, пока не будет уверенности в достижении цели по инфляции в 2,0%.

Такие формулировки отчетливо подчеркивают желание ФРС развязать себе руки при необходимости быстрого снижения ставок, но при этом не спровоцировать ралли на фондовом рынке США, которое может привести к росту инфляции.

Пресс-конференция Пауэлла в корне отличалась от риторики в ходе декабрьского заседания.

В декабре Джей заявил, что «снижение ставок на столе» и риторика менялась в ходе декабрьской пресс-конференции от нейтральной до откровенно голубиной, но сегодня все ответы были выдержаны в нейтральной тональности.

Пауэлл подтвердил, что все члены ФРС согласны со снижением ставок в этом году и падение инфляции дает в этом уверенность, но ФРС нужно больше уверенности для снижения ставок.

Пауэлл сообщил, что ФРС недостаточно падения инфляции на основе 6 месяцев, нужно большее снижение инфляции по году, риски второй волны роста инфляции очень низки, но он обеспокоен возможностью стабилизации инфляции на текущих уровнях.

( Читать дальше )

Блог им. Kitten |Вводная к заседанию ФРС

- 31 января 2024, 21:09

- |

Общая ситуация

Общая ситуация остается неизменной с заседания ЕЦБ.

Экономические отчеты продолжают радовать разнообразием, но потребительский спрос в США силен, а рынок труда все ещё продолжает рост.

Геополитическая ситуация продолжает накаляться, но вряд ли перейдет в какую-то очень горячую стадию до осени этого года, т.е. до периода, когда в США наступит временное безвластие, ибо шанс выигрыша выборов Байденом все-таки из раздела фантастики.

Хотя на месте жаждущих передела мира слабость Байдена, возможно, лучший момент для продвижения своих интересов, но события и так быстро развиваются с точки зрения истории.

Ситуация станет более понятна в конце этой недели, после решения ФРС, отчетов компаний в четверг и нонфарма США в пятницу.

Заседание ФРС

Январское заседание ФРС является проходным.

Рынки получат краткое сопроводительное заявление в 22.00мск и пресс-конференцию Пауэлла с 22.30мск.

В базовом варианте ФРС уберет указание в сопроводительном заявлении о возможности повышения ставки, ибо в этом больше нет необходимости.

( Читать дальше )

Блог им. Kitten |Конференция на заседании ФРС

- 31 января 2024, 14:48

- |

Отчеты компаний после закрытия фондового рынка вчера большей частью разочаровали рынки, даже Майкрософт продали после достойного отчета на основании того, что в эпоху ИИ, которую обещают второй год, доля облака должна быть 50%-60%, а не 30%, как показал отчет.

Мир ожидает возмездие США в виде ударов по хуситам, но отказ Байдена наносить удары непосредственно по территории Ирана говорит о том, что падение рынков на этой теме крайне маловероятно.

Байдену пока не удается заставить Израиль сложить оружие, но вода камень точит, завершение этой региональной войны дало бы Байдену максимальные шансы дотянуть до конца президентского срока без разжигания Третьей Мировой.

Сегодня все внимание инвесторов будет приковано к заседанию ФРС, решение будет оглашено в 22.00мск, пресс-конференция Пауэлла начнется в 22.30мск.

Январское заседание ФРС является проходным, новых прогнозов не будет, из вероятных изменений — исчезновение из сопроводительного заявления указания о возможности повышения ставки, что очевидно назрело, ибо ставку никто повышать больше не будет, но может привести в первой реакции к аппетиту к риску на рынках, ибо трейдеры сие воспримут как знак к переходу к снижению ставок.

( Читать дальше )

Блог им. Kitten |Конференция на Nonfarm Payrolls

- 05 января 2024, 12:47

- |

С начала года участники рынки пытаются предугадать будущий тренд на рынках, минимизировав риски.

Фиксирование прибыли на долговом и фондовом рынке после новогоднего ралли привело к росту доллара, геополитические опасения играют важную роль в мировоззрении инвесторов, т.к. отсутствие решения проблемы в Красном море приведет к росту инфляции и, как следствие, к более скромному снижению ставок ЦБ по сравнению с ожиданиями рынка.

Пришло время фактов, отчет по рынку труда США сегодня в 16.30мск даст первое понимание о времени начала цикла понижения ставок ФРС.

Прогнозы на нонфарм скромные: рост рабочих мест на 170К, рост уровня безработицы до 3,8%, рост зарплат на 0,3%мм 3,9%гг.

Такой прогноз без учета геополитики на рост аппетита к риску, ибо это ситуация Златовласки, когда экономика продолжает рост немного выше тренда (а для обеспечения вновь прибывших в рабочую силу в США нужен среднемесячный рост на 100К), а инфляция замедляется (падение зарплат ниже 4,0%гг значимо).

Рост рабочих мест в диапазоне 140К-180К приведет к аппетиту к риску при условии замедления роста зарплат на фоне роста уровней безработицы, сильный аппетит к риску может вызвать падение зарплат ниже 3,9%гг.

( Читать дальше )

Блог им. Kitten |Вводная в январь

- 02 января 2024, 10:01

- |

Традиционного ранее новогоднего обзора не будет, поэтому во вводной на январь также рассмотрю ожидания/риски на весь 2024 год.

Рисков множество, они включают в себя геополитику, экономику, долговой кризис и, конечно же, политику ФРС.

В обычной ситуации, если мы говорим об активах США, все возможные риски оцениваются только с точки зрения политики ФРС, но в этот раз ситуация немного иная, геополитические проблемы и их последствия могут выйти на первый план.

Риски 2024 года:

1. Политика ФРС.

Голубиный разворот ФРС очевиден, весь вопрос в темпах снижения ставок.

Правильным сценарием, который соответствует необходимости возвращения экономики США к росту до ноябрьских выборов, является снижение ставок ФРС с марта с продолжением в мае и июне, после чего, согласно правилам негласного этикета, должна быть взята пауза до декабря, но во времена правления самого демократичного президента Байдена прежних правил не существует, поэтому все зависит от ситуации в экономике и темпов падения инфляции.

Чтобы начать снижать ставки в марте нужно предупредить рынки на заседании 31 января, что приведет к росту аппетита к риску.

( Читать дальше )

Блог им. Kitten |Вывод по заседанию ФРС

- 14 декабря 2023, 03:01

- |

Решение ФРС было голубиным.

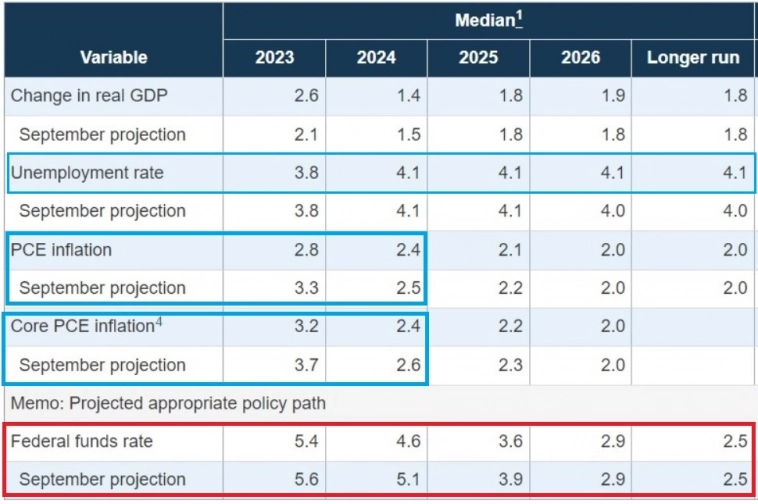

Члены ФРС более не ожидают ещё одного повышения ставки, но прогнозируют более быстрое снижение ставок в 2024 и последующих годах.

Основанием для изменения траектории ставки стал пересмотр прогнозов по инфляции на понижение, при этом члены ФРС ожидают устойчивый уровень безработицы на 4,1% на всем прогнозном горизонте и ростом ВВП ниже долгосрочного тренда лишь в 2024 году на 1,4%.

Ястребиные нотки сохранились:

— В сопроводительном заявлении было указано, что «любое» дополнительное повышение ставки возможно в случае целесообразности.

— Точечные прогнозы членов ФРС на 2024 год слишком разноплановые: 6 членов ФРС ждут ставку на уровне 4,5%-4,75%, 8 членов ФРС ждут ставку выше медианного диапазона, а 5 членов ФРС ниже.

( Читать дальше )

Блог им. Kitten |Конференция на заседании ФРС

- 13 декабря 2023, 15:17

- |

Сегодня главное внимание участников рынка будет сфокусировано на решении ФРС в 22.00мск и пресс-конференции Пауэлла в 22.30мск.

Основная реакция рынка будет на точечные прогнозы членов ФРС по траектории ставок и указания сопроводительного заявления по ставкам.

Сентябрьские прогнозы ФРС по ставке предполагали ещё 1 повышение ставки в 2023 году и два снижения ставки в 2024 году, с учетом падения инфляции и охлаждения рынка труда логично отсутствие планов большинства членов ФРС по ещё одному повышению ставки.

Если ФРС решится убрать из прогнозов ещё одно повышение ставки, то возникнет необходимость компенсировать сие ястребиным нарративом сопроводительного заявления/риторикой Пауэлла для того, чтобы предотвратить резкое смягчение финансовых условий, которое может привести к росту инфляции.

ФРС может подчеркнуть в сопроводительном заявлении сохранение готовности повысить ставку при недостаточном снижении инфляции, а прогнозы могут включать планы только по одному снижению ставки на 0,25% в 2024 году или же отсутствие планов по снижению ставки в 2024 году в то время, как рынки ожидают 4-5 снижений ставки по 0,25% в следующем году.

( Читать дальше )

Блог им. Kitten |Конференция на Nonfarm Payrolls

- 03 ноября 2023, 13:05

- |

Хит недели — отчет по рынку труда США за октябрь — станет завершающим штрихом к риторике Пауэлла, ожидаемое замедление найма закрепит мнение рынка о завершении цикла повышения ставок ФРС, что приведет к росту долгового рынка США на фоне падения доллара и, при околопрогнозном нонфарме с отсутствием роста зарплат, даст новый импульс рождественскому ралли.

При выходе нонфарма значительно выше прогноза, что маловероятно, но не исключено, следует ждать волну ухода от риска на фоне роста доллара, но вряд ли этот тренд будет устойчивым, следует ориентироваться на рост зарплат, при их снижении данный шип следует использовать для открытия позиций в обратку.

Откровенно провальный нонфарм может вернуть страхи рецессии, особенно после провального ISM промышленности, что приведет к росту долгового рынка на фоне падения доллара, но фондовый рынок тоже упадет в первой реакции, вторая реакция зависит от степени ужаса, в этом случае важным станет ISM услуг США.

( Читать дальше )

Блог им. Kitten |Вводная к заседанию ФРС

- 01 ноября 2023, 19:13

- |

Общую ситуацию описала во вводной на ноябрь и за несколько часов она не изменилась.

Поэтому рассмотрю только заседание ФРС.

Ноябрьское заседание ФРС проходное, не будет новых экономических прогнозов и точечных прогнозов по траектории ставки.

Рынки получат решение по ставке с кратким сопроводительным заявлением в 21.00мск и пресс-конференцию Пауэлла в 21.30мск.

Каковы шансы повышения ставки ФРС сегодня?

Рынки оценивают их близкими к нулю и они правы, ибо ФРСники на протяжении нескольких недель рассказывали о том, что падение долгового рынка США сделало работу за ФРС и необходимость в дополнительном повышении ставки либо исчезла вовсе либо возникнет при существенном изменении ситуации с риском повторного роста инфляции.

Пауэлл повторял, что ФРС должна быть терпелива и осторожна, нельзя чрезмерным повышением ставок отправить экономику в рецессию.

Конечно, можно оставить 5% на то, что после ВВП США за 3 квартал ФРСники решат повысить ставку и объявить о завершении цикла повышения ставок, но это настолько обрушит долговой рынок США, что даже вероятность в 5% кажется чрезмерной, ибо ФРС хочет избежать такого сценария.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс